2025期市盘点:金银狂飙、铜锂闪耀、原油“失意”!今年有哪些机会?

来源于:本站

发布日期:2026-01-01

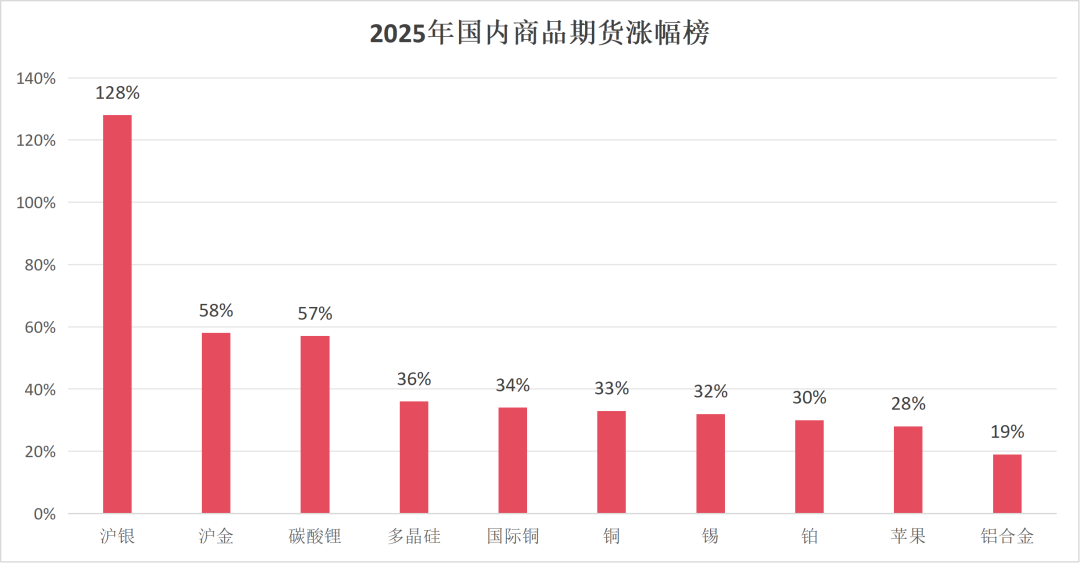

刚刚过去的2025年可谓是大宗商品“分化博弈年”:有狂飙的金银,有失意的“大宗商品之王”原油,也有异军突起的铂钯。

今天,这份沉甸甸的2025年期货品种“成绩单”正式解锁!

我们与您一起复盘全年各板块走势,展望2026年市场的结构性机遇。

贵金属板块:全年“大牛市”,2026年仍有上行空间

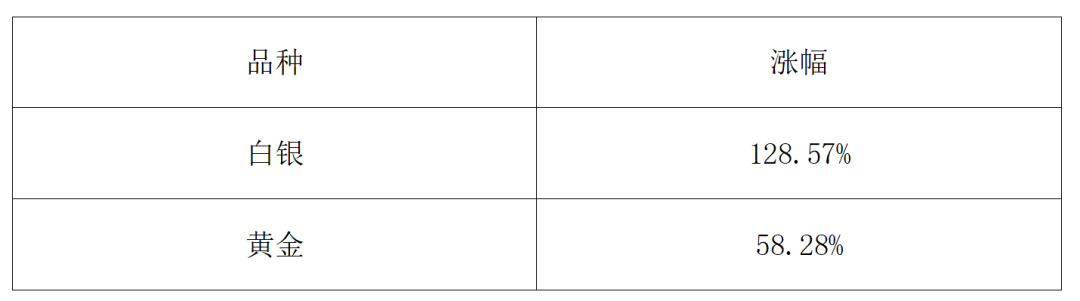

2025年的贵金属板块,用“涨势如虹”形容一点都不夸张,还自带“轮动上涨”的强势属性。上半年黄金率先发力,内外盘金价屡创历史新高,带动整个板块上涨;下半年白银接棒补涨,创下历史新高,投资热度直接拉满。

一德期货贵金属资深分析师张晨认为,贵金属板块这波上涨是宏观、微观和资金面共同作用的结果,核心是宏观面的“秩序重构”。

国投期货分析师胡静怡把贵金属板块全年走势总结为“历史级大牛市+高位巨震”,四个季度各有主线,节奏清晰。

展望2026年,两位分析师都持乐观态度。“2026年贵金属板块整体将继续向上拓展空间。”张晨称。

胡静怡认为,美联储大概率继续降息,实际利率下行会降低持有黄金的机会成本;再加上“去美元化”趋势和全球央行购金潮延续,黄金价格中枢有望继续抬升。白银更值得期待,兼具贵金属和工业金属属性,在全球经济复苏预期下,价格弹性可能比黄金更强。

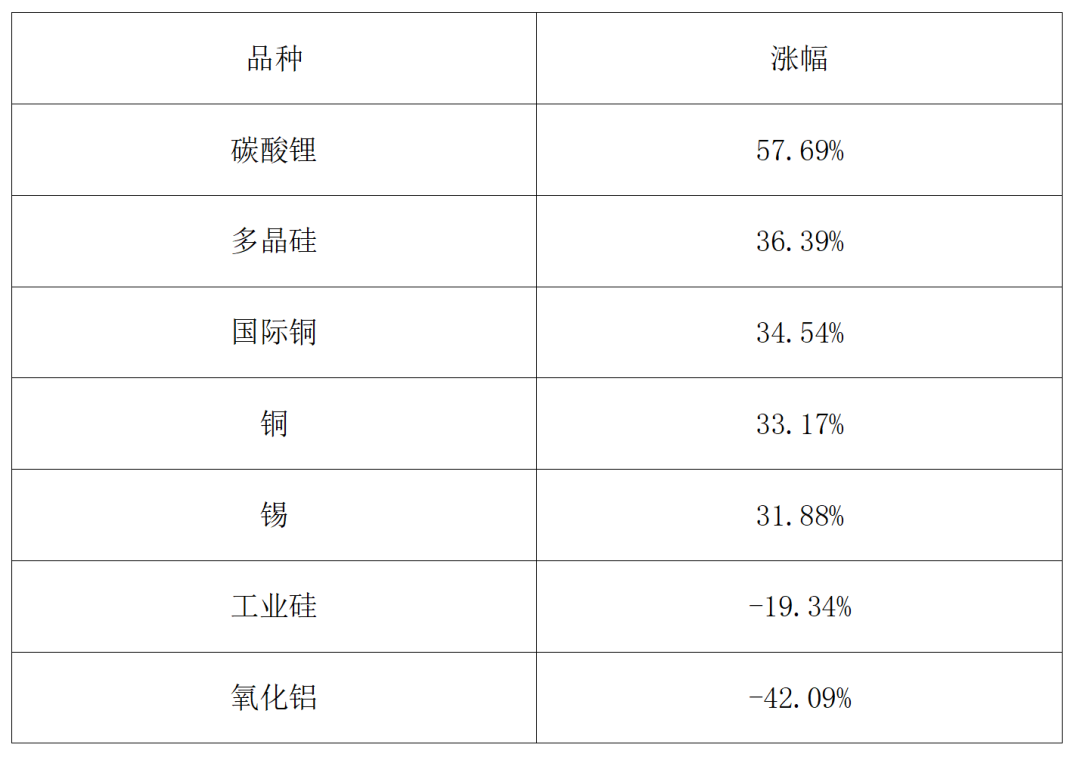

有色金属及新能源金属板块:分化明显,2026年铜锡有望成龙头

有色及新能源金属板块在2025年的表现也很亮眼,呈现“工业金属分化、新能源金属品种波动加剧”的特点。涨幅排前三的品种是碳酸锂、多晶硅、国际铜,而氧化铝、工业硅等品种跌幅居前。年底备受关注的铂、钯最终涨幅分别为30.2%、16.4%。

方正中期期货产业团队负责人夏聪聪表示,2025年有色金属的长短期逻辑一直在博弈,新能源金属则是“前景光明但供需错配”,核心矛盾集中在能源转型、供应过剩和政策干预上。

一德期货交易咨询部总经理王伟伟也表示,2026年上述板块结构性分化可能会更明显。驱动逻辑从单纯的价格上涨,转向由产业再平衡、供给约束、“新质生产力”需求和全球资产配置共同定义的新格局。

展望2026年,王伟伟和夏聪聪都看好铜、锡领涨;新能源金属板块需关注碳酸锂储能需求能否持续、多晶硅产能去化是否落地。

“操作上,铜铝可逢低偏多,碳酸锂可关注买入套保机会,硅类适合逢高卖入套保,市场波动可能加剧。”夏聪聪称。

能源化工板块:供应过剩,2026年芳烃链有望逆袭

2025年的能源化工板块有点“憋屈”,受制于供大于求的格局,大部分品种全年承压运行,只有PX、PTA价格有所上涨。烧碱、纯碱等品种全年跌幅超20%,盐化工板块更是表现低迷,多个品种价格创上市以来新低。

光大期货能化研究总监杜冰沁表示,全年能源价格中枢下移,化工板块受需求不足和产能过剩双重挤压,国际油价先扬后抑的走势也拖累了下游化工品。

展望2026年,杜冰沁认为,原油供应过剩压力仍存,油价中枢可能继续下探。结构性分化会是板块主线,基本面较好的芳烃链(PX、PTA)值得重点关注。

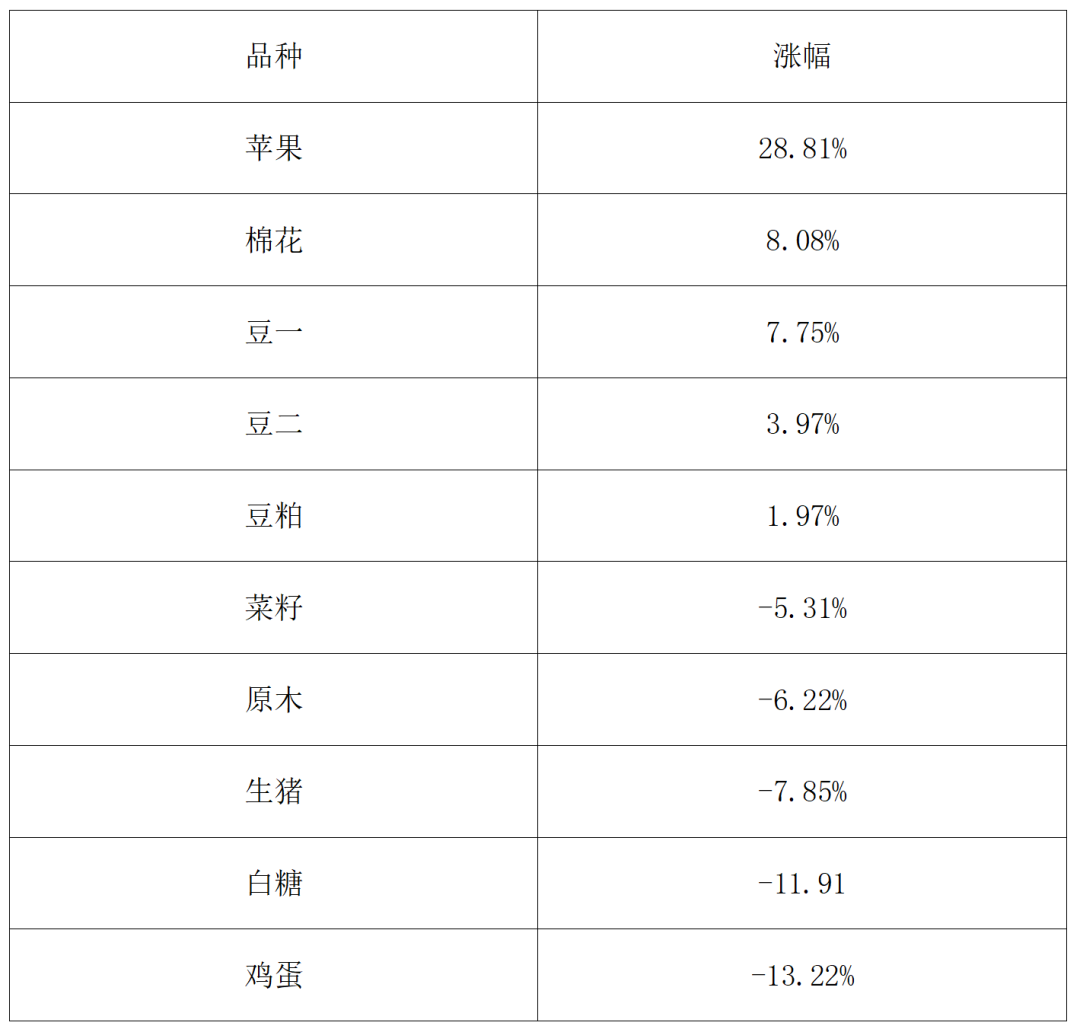

农产品板块:整体疲软,2026年生猪、棉花或领涨

2025年农产品板块的多数品种表现偏弱。其中,油脂油料、生鲜软商品略强于养殖品种,其中苹果、棉花涨幅居前,鸡蛋、白糖跌幅靠前。

对此,新湖期货分析师陈燕杰表示,2025/2026年度全球油脂油料持续增产,相关品种表现先强后弱;生猪市场供应压力较大,猪价全年下行,2025年四季度在历史低位徘徊;白糖在全球增产的情况下持续下行至近五年低位;减产、品质下降等因素使苹果价格大涨;红枣价格大幅波动;玉米、棉花价格2025年四季度触底回升。

2026年农产品板块有望迎来转机。陈燕杰认为,生猪产能持续去化,下半年猪价上涨的确定性较高;棉花受益于新疆种植面积缩减和低库存,也有望成为强势品种。

从品种配置上看,夏聪聪建议,关注苹果、红枣、白糖的做空机会和棉花、橡胶的做多机会。

黑色建材板块:震荡磨底,2026年政策预期成关键

2025年黑色建材板块整体“躺平”,呈现“弱需求主导、成本支撑有限、震荡磨底”的特征,全年价格重心下移,品种表现显著分化。其中,不锈钢、线材、铁矿石涨幅居前,玻璃、硅铁、焦炭等跌幅靠前。

国海良时期货研究员许晓燕表示,黑色板块整体承压的核心原因是供需双弱,只有铁矿石凭借结构性供应紧张成为“优等生”。硅铁、焦炭、焦煤、螺纹钢、热卷等在需求疲软与成本坍塌的影响下全年表现疲软,“反内卷”政策成为其估值修复的主要驱动力。

胡静怡也补充说,2025年上半年在供强需弱以及全球贸易摩擦的影响下,黑色板块整体承压运行;三季度受到“反内卷”政策等利多影响,板块估值系统性修复;四季度“旺季不旺”,期现货价格走势分化。

2026年是“十五五”开局之年,宏观政策预期有望边际改善。夏聪聪预测,黑色板块可能呈现“煤强矿弱、钢材成本持稳、钢价跌幅收窄”的格局,波动幅度或有所扩大。

许晓燕则提醒,品种表现结构性分化会更明显。

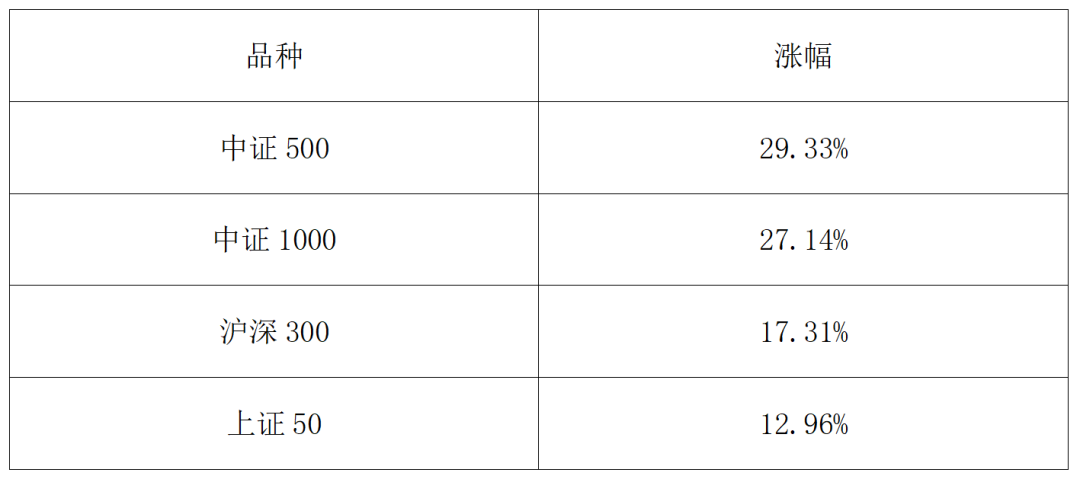

股指期货:2026年慢牛可期,这些指数和板块值得盯

2025年,股指期货迎来“小牛市”。一季度受外部冲击拖累,股指期货整体承压;4月份全球贸易摩擦后大幅回调;三季度市场情绪修复,估值缓慢回升;四季度进入震荡整理阶段。

备注:文中图表数据采用内盘主力合约价格,涨跌幅选用2024年12月31日收盘价与2025年12月31日收盘价计算,新品种选用上市基准价与2025年12月31日收盘价计算。

展望2026年,胡静怡认为,股指期货“慢牛”行情有望延续。随着PPI止跌企稳并慢慢回升,商品价格修复效应会从上游传到中下游,企业盈利也会改善,权益市场的上行驱动会从“估值驱动”切换到“盈利驱动”。

一德期货股指期货高级分析师陈畅也给出了关键提示:从行业结构来看,有强产业趋势、政策扶持的结构性景气方向值得重点关注。

具体来看,2026年有三个结构性景气方向:一是兼具产业趋势和政策扶持的泛AI领域;二是受益于“反内卷”政策和PPI回升的部分周期股;三是美国经济高位震荡下的外需映射板块。

“预计创业板、中证500指数相对更强势;风格轮动上,周期、消费等板块值得重点关注。”陈畅说。

整体来看,受访分析师普遍认为,2026年我国大宗商品市场将在“流动性托底、周期共振企稳、结构深度分化”的格局中运行。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到